《投资时报》研究员 余飞

在板块龙头宁德时代股价连续回调,新能源赛道股普遍走弱之下,不少上市公司加码扩张。日前,广州鹏辉能源科技股份有限公司(下称鹏辉能源,300438.SZ)因一起收购被深交所下发重组问询函。

鹏辉能源1月末披露公告称,拟向吴爱深、罗新耀和华飞达发行股份购买其持有的公司控股子公司佛山市实达科技有限公司(下称实达科技)24.08%股权。

根据资产评估报告,实达科技所有者权益账面价值2.74亿元,采用资产基础法的评估值为3.18亿元,评估增值率16.22%;采用收益法的评估价值为9.51亿元,评估增值率为247.28%。本次交易评估结论最终采用收益法的评估结果,交易各方经友好协商确定交易价格为2.29亿元。

《投资时报》研究员注意到,2018年10月实达科技估值仅为1.8亿元。2018年至今,公司分别以增资和受让股权的方式,通过三次交易累计获得实达科技65.92%的股权,目前上市公司持有实达科技75.92%股权。本次交易完成后,鹏辉能源将持有实达科技100%股权。

对于收益法评估下的高估值,问询函要求鹏辉能源分析说明“对标的公司预测期收入、成本等主要参数预测是否审慎合理”和“本次交易估值较前期有较大的增长的原因和合理性”。

值得注意的是,本次交易并未设置业绩承诺和补偿安排。对此,问询函要求鹏辉能源说明是否存在督促交易对方积极履职、促进实达科技业绩增长并保障上市公司利益的约束措施,如否则需要“说明原因并充分提示风险”。

鹏辉能源回复称,实达科技的发展规划尤其是每年经营目标和考核方案经上市公司审核确定,上市公司将进行考核核查。同时,实达科技业务开展过程中重大经营决策的审批权限由上市公司决策同意,公司也委派财务人员严格控制实达科技经营事项审批、银行付款收款的权限。上市公司经过3年多时间的整合管控,实达科技已基本完成生产产线的智能化改造,产能稳步增加释放,优质客户合作关系进一步巩固,整合管控效果良好。

长期受销售回款能力制约

鹏辉能源2015年在深交所创业板挂牌,公司主要从事锂离子电池、一次电池(锂铁电池、锂锰电池等)、镍氢电池的研发、生产和销售。

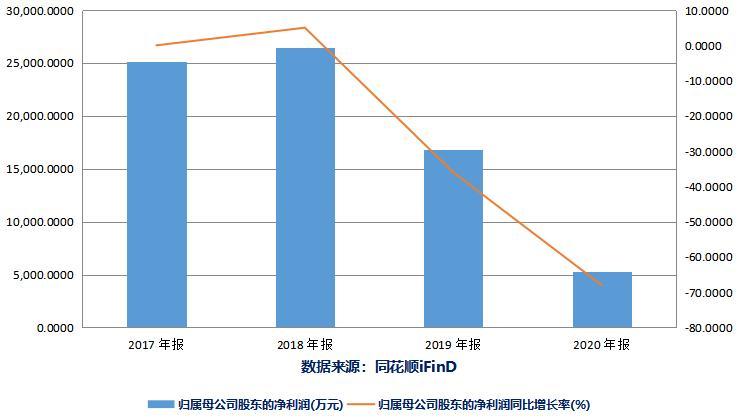

近年来,受坏账和资产减值计提的影响,鹏辉能源整体处于增收不增利状态,净利润有所下滑。2018年至2020年,鹏辉能源分别实现营业收入25.69亿元、33.08亿元和36.42亿元;分别实现净利润2.65亿元、1.68亿元和0.53亿元;扣非净利润分别为1.93亿元、1.48亿元、383.07万元,连续下降。

2019年该公司净利润同比下降36.46%,2020年净利润同比下降68.38%。从各期财报可以看出,鹏辉能源净利润持续下滑主要原因是新能源汽车客户和其他客户单项计提大额坏账准备,以及对存货及其他资产计提减值准备。

同时,鹏辉能源多次表示,“公司经营规模扩大,新能源汽车厂客户回款期长”是导致应收账款持续扩大的主要原因。

2019年和2020年,鹏辉能源按单项计提坏账准备的应收账款账面余额分别为2.86亿元、3.64亿元,坏账准备分别为1.8亿元、2.39亿元,计提比例高达62.89%、65.62%,其中多为知豆汽车、众泰汽车等新能源汽车客户所造成。

该公司2021年三季报显示,截至2021年9月底,鹏辉能源应收账款为18.88亿元,应收票据3481.46万元。

与此同时,鹏辉能源短期偿债能力承压明显,现金状况不容乐观。2021年前三季度,公司经营活动产生的现金流量净额为-9655.03万元,同比下滑131.37%。截至2021年9月底,公司的短期借款5.56亿元,应付账款15.6亿元,负债合计48.32亿元,资产负债率63%。

鹏辉能源2017年至2020年净利润情况

数据来源:同花顺iFinD

标的估值较前期增长较大

在当前的财务状况下,鹏辉能源仍然在上马新项目,不断扩张。

鹏辉能源2021年11月发布公告称,为紧抓储能及动力电池市场机遇,满足客户日益增长的产品需求,公司拟在广西柳州市北部生态新区建设鹏辉智慧储能及动力电池制造基地,主要布局锂电池电芯、PACK 生产线,项目总投资预计约60亿元。

根据规划,其中项目一、二期计划总投资1亿元,项目一、二期固定资产投资约8亿元;项目整体规划布局产能 20GWh,一期建设产能 2GWh、二期建设产能 2GWh。

公司表示,将通过股债结合的方式筹集项目建设资金,包括但不限于银行融资、发行可转债、发行优先股、配股、非公开发行股份等方式,但具体融资方向、融资计划尚未确定,暂未签署相关融资协议。

鹏辉能源还表示,该项目的实施不会对公司本年度现金流及相关财务等造成风险,但如果以后融资不能及时到位,有可能会拖延项目的进度,如果负债金额较大,有可能会增加财务费用。

其实,近年来鹏辉能源财务费用在持续增加,2019年、2020年和2021年上半年分别达2457.17万元5165.06万元和2767.12万元,同比增加275.04%、110.2%和161.43%。

在此情况下,鹏辉能源以高溢价推动对实达科技的股权购买。

公司表示本次交易完成后,能够充分发挥与实达科技在产业方面的互补优势,在锂电池产业领域构建更全面的产业布局,进一步整合公司在高倍率比功率型锂电池细分领域的资源,增强公司在汽车应急启动电源、电子烟等领域的市场竞争力。

2018 年至今,公司分别以增资和受让股权的方式,通过三次交易累计获得实达科技65.92%的股权。报告书显示,2018年10月、2020年12月和2021年2月,实达科技对应估值分别为1.8亿元、6.41亿元和7.12亿元,本次交易估值达到9.51亿元。

对此,重组问询函要求公司结合历次交易的估值方法和依据,相关主要参数预测及其实现情况,本次交易评估中有关主要参数假设和前次评估的差异及其原因等,分析说明本次交易估值较前期有较大的增长的原因和合理性。

对此,鹏辉能源回复表示,本次交易中,根据标的公司经营现状、经营计划及发展规划,以及对其所依托的相关行业、市场的研究分析,标的公司业务已经逐步趋于稳定,在同行业中具有竞争力,具有可预期的持续经营能力和盈利能力。在延续现有的业务内容和范围的情况下,未来收益能够合理预测,故本次交易评估采用收益法。

该公司进一步表示,行业可比交易案例距离本次评估基准日时间较久,因此其交易已不具有可比性,同时在证券市场上也难以找到与实达科技在资产规模及结构、经营范围及盈利水平等方面类似的可比上市公司,故本次交易评估不宜用市场法。

参与评论