《投资时报》研究员 吕贡

上市不到一年,奈雪的茶控股有限公司(下称奈雪的茶,02150.HK)股价逐步下探,较上市之初已跌去七成。

2021年6月30日,奈雪之茶正式在港交所挂牌上市,然而该公司开盘即破发。上市首日,奈雪的茶开盘价为18.86港元/股,低于19.80港元/股发行价,当日收于17.12港元/股,较发行价下跌13.54%。如今,上市还不足一年,截至2022年3月8日收盘,奈雪的茶每股收报于4.89港元,股价已跌超七成。

值得关注的是,日前奈雪的茶披露盈利预警公告显示,该公司预计2021年录得收入约42.80亿元至43.20亿元,相较于上一年同期的30.57亿元同比增长40%左右,同时预期截至2021年12月31日止年度将录得经调整净亏损(非国际财务报告准则计量)约为1.35亿元至1.65亿元。

处于亏损态势的同时,奈雪的茶并未减缓公司扩张速度。其所经营的茶饮店一路增长,截至2021年12月31日已达到817家。而规模的快速扩张或给该公司带来了不断攀升的成本和负债。

何时才能盈利?

创立于2015年的奈雪的茶,长期专注于提供现制茶饮。作为新茶饮代表之一,该公司采用直营模式,由总部投资经营,并实行标准化经营管理,统一核算。

自2019年该公司建立奈雪的茶会员体系以来,公司会员数量持续增长,截至2021年6月30日,该公司注册会员数量达到约36.5百万名。2021年第二季度,公司活跃会员总数达到约7.4百万名,活跃会员复购率约30.3%。

2020年底,奈雪的茶推出了新店型奈雪PRO茶饮店,开店时所受限制更少,能够更好地迎合不同消费场景和顾客的日常需求,并且还利于提高运营效率、降低前期投入成本。

然而,不断采取上述等一系列举措改善和优化公司运营的奈雪的茶,目前仍未实现盈利。

据该公司公布的盈利预警公告显示,2021年,公司预计将录得收入约42.80亿元至43.20亿元,相较于上一年同期的30.57亿元同比增长40%左右;预期截至2021年12月31日止年度将录得经调整净亏损(非国际财务报告准则计量)约为1.35亿元至1.65亿元。

在此次盈利预警公告中,奈雪的茶称,“2022年1月,奈雪的茶茶饮店同店收入维持恢复态势。中国大陆的新冠疫情有所缓解,位于西安的奈雪的茶茶饮店已完全恢复营业,疫情对公司业务表现影响有限”,同时还表示,“公司推出的霸气黑桑葚等产品普遍受到消费者欢迎,对公司业务表现带来积极影响”。

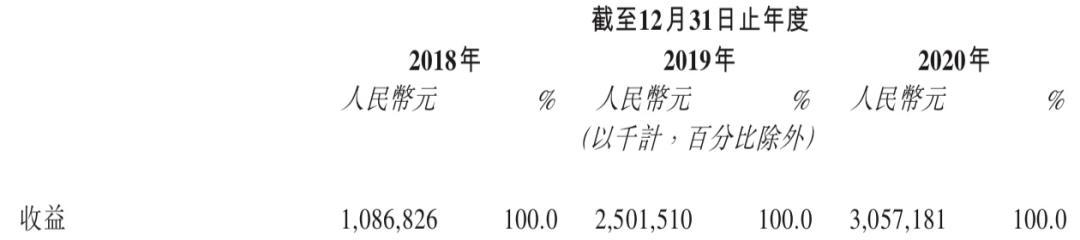

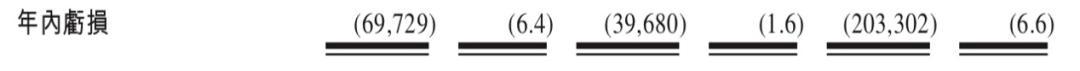

《投资时报》研究员拉长时间维度注意到,近年来,奈雪的茶一直处于收益增速放缓及亏损态势。据招股书数据披露,奈雪的茶收益由2018年的10.87亿元一路增至2019年的25.02亿元、2020年的30.57亿元,而同比增速从2019年的130.17%明显下滑至2020年的22.21%。

与此同时,奈雪的茶同期的年内亏损分别为6973万元、3968万元和2.03亿元,短短三年累计亏损额超过三亿元。时至2021年,奈雪的茶收益增速较上年同期有所回升,而与2019年相比仍有较大差距;同期经调整的净亏损额预期为1.35亿元至1.65亿元。

奈雪的茶收益及年内亏损变化情况

数据来源:公司招股说明书

扩张或存隐忧

上市半年多来,奈雪的茶并未减缓扩张速度。从2018年的155家到2020年的491家,公司门店数量不断增加。2019年,奈雪的茶全年增开173家门店。截至2021年12月31日,奈雪的茶茶饮店数量进一步增加至817家,相较于2020年年末的门店数量同比增幅达到66.40%,且增速较上一年同期(2020年)的50.15%增长超10个百分点。

另外,该公司曾在招股书中表示,计划于2021年及2022年主要在一线城市及新一线城市分别开设约300间及350间奈雪的茶茶饮店,其中约70%将规划为奈雪PRO茶饮店。

据奈雪的茶2021年第四季度运营情况数据披露,截至2021年12月31日,在一线城市和新一线城市,仅奈雪的茶标准茶饮店数量就已累计达到299家,接近300家,若再加上PRO茶饮店,该公司于2021年12月31日在一线城市及新一线城市已共计有超500家奈雪的茶茶饮店。

门店的持续增加或许有助于公司规模效应的提升,但也带来了不断攀升的成本和负债。

成本方面,该公司材料成本和员工成本占据了开支的较大比重。其中,材料成本及占比均在逐年升高,即从2018年的3.8亿元一路增长至2020年的11.6亿元,增幅高达205%,占比由35.3%上升至37.9%。与此同时,奈雪的茶员工成本分别为3.4亿元、7.51亿元和9.19亿元,2020年较2018年增长171%。

时至2021年,仅上半年奈雪的茶上述材料成本和员工成本就分别达到约6.69亿元和6.70亿元。

负债方面,2018年至2020年,奈雪的茶资产总值分别为13.43亿元、20.51亿元和33.14亿元,负债总额分别为14.53亿元、22.01亿元和37.39亿元。截至2020年,该公司已经连续三年出现流动资产不抵流动负债的情况。并且,2018年至2020年,奈雪的茶资产负债率分别为108.17%、107.29%和112.81%,均在100%以上。

不过,2021年上半年,奈雪的茶改变了流动资产不抵流动负债的情况,资产负债率也降低至28.7%。

除了业绩承压和规模扩张存在的隐忧以外,奈雪的茶还频频被曝出食品安全等问题。

2020年,奈雪的茶被消费者曝出于南昌某门店购买的欧包变质、店员未如实告知生产日期等问题。2021年11月,北京奈雪餐饮管理有限公司又因提供不真实统计资料被罚2.8万元,即该单位2020年《从业人员工资总额》中从业人员工资总额本期指标出现较大差错。截至2022年3月8日,“黑猫投诉”平台上关于奈雪的茶的投诉共计达到620条。

参与评论